En nuestro post “vender un inmueble heredado” ya adelantábamos, que, una vez aceptada la herencia, se debe liquidar el Impuesto sobre Sucesiones y Donaciones.

En nuestro post “vender un inmueble heredado” ya adelantábamos, que, una vez aceptada la herencia, se debe liquidar el Impuesto sobre Sucesiones y Donaciones.

¿Por qué se forjo el Impuesto de Sucesiones?

Es importante recordar que este impuesto, fue ideado en el siglo XVIII para combatir la injusticia que suponía que la nobleza perpetuase su poder y patrimonio a través de la herencia y no a través del esfuerzo y del trabajo. Con la creación del impuesto se pretendía reducir las diferencias de riqueza que se daban por el mero hecho de nacer en una familia u otra. Se pretendía que el nivel económico de cada persona, debía acercarse a sus méritos propios y alejarse del mérito de personas ajenas por mucho que compartiesen la misma sangre.

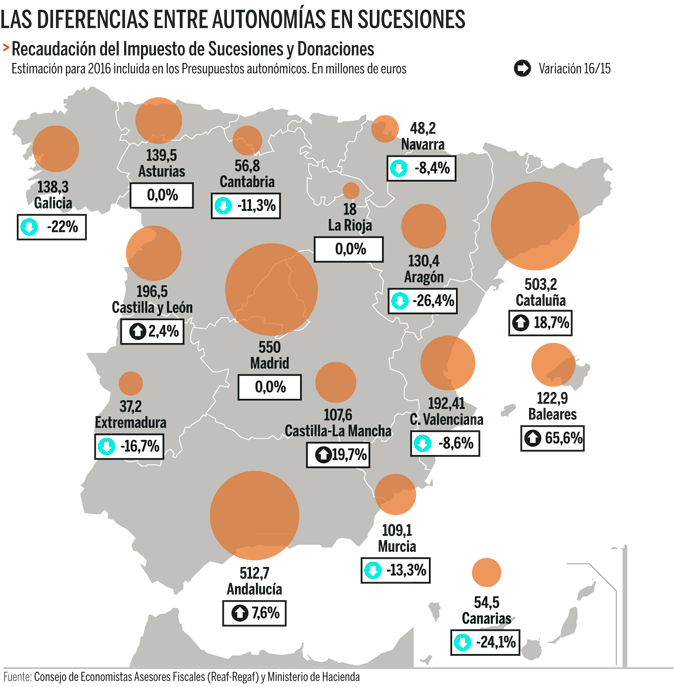

Este impuesto ha evolucionado mucho desde entonces y sus características son diferentes en cada país o región. Las comunidades donde es más elevado son Andalucía, Asturias y Murcia, y donde más bajo lo tienen en Madrid, Cataluña y La Rioja.

Este impuesto grava los incrementos patrimoniales obtenidos sin entregar nada a cambio.

Es diferente en cada país o región

Afecta a la adquisición de bienes y derechos por herencia, legado o cualquier otro título sucesorio; a la adquisición de bienes y derechos por donación o cualquier otro negocio jurídico a título gratuito, “intervivos”; y al recibir cantidades por los beneficiarios de seguros de vida.

Actualmente la regulación de este impuesto, exime de su pago a quienes heredan patrimonios pequeños. Por ejemplo, en Andalucía no pagan este impuesto aquellas personas que reciban herencias con valor neto inferior a 250.000 € por heredero. Por ejemplo, si la herencia es de 600.000 € netos, es decir, liberados de cargas, hipotecas, etc., y hay 4 herederos, ninguno tendría que pagar por este impuesto, ya que les corresponderían 150.000 € a cada uno, cantidad inferior al mínimo exento.

Sin embargo, quien herede un euro más de los 250.000 € exentos en la actualidad, tiene que abonar 47.000 € a la Junta de Andalucía.

Valor catastral

Es importante saber que el valor de los bienes al que se hace referencia, no es valor del mercado actual, sino el valor catastral del inmueble, al que se aplica un coeficiente multiplicador, y así determinar el valor de la herencia.

Aquellos herederos que tengan una situación social no privilegiada, así como, los herederos discapacitados y los que reciben empresas individuales, negocios profesionales y explotaciones agrícolas, disfrutan de reducciones en este impuesto.

Aumento de las renuncias a las herencias

No obstante, muchos herederos afectados por este impuesto, acaban renunciando a la herencia, principalmente por dos factores:

-

Cuando se acepta una herencia, también se aceptan las deudas, por lo que muchos acaban rechazando la herencia porque no están dispuestos a asumir las deudas.

-

La herencia suele estar compuesta por inmuebles y no por dinero, de manera que, si el heredero no tiene dinero para pagar el impuesto, necesita vender ese patrimonio con el objetivo de obtener liquidez; pero la cuestión es, que en tiempos de crisis no es fácil vender una vivienda en un precio aceptable, por lo que no le alcanza para pagar el impuesto y pagar las deudas si las hubiere.

Por eso las renuncias se deben más a la crisis económica, que al nivel que tenga este impuesto. En 2007 sólo renunciaban 3,4% de los herederos, mientras que en 2016 alcanza el 9%.